- Reinfall mit Rentenfonds

- Kaum Beratung

- Informationsdefizite

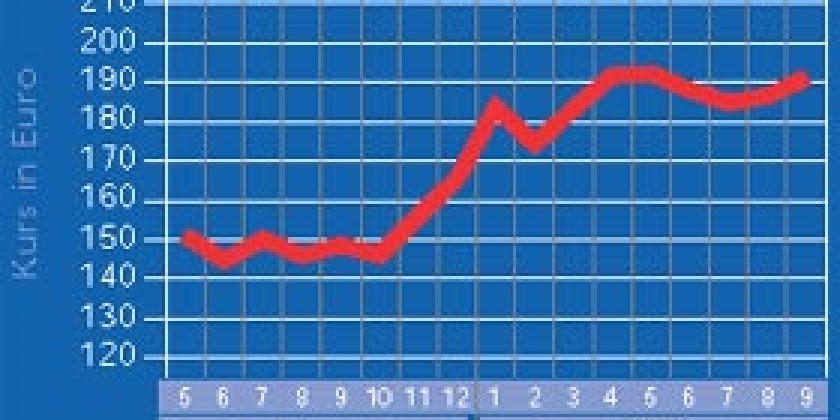

Investmentfonds-Zertifikate sind die absoluten Durchstarter bei den langfristigen Anlageprodukten. Mitte 1999 waren in den Fonds heimischer Banken und Kapitalanlagegesellschaften bereits über 950 Milliarden Schilling geparkt. Vor allem Aktienfonds verzeichnen nach wie vor zweistellige Zuwachsraten. Im Vorjahr entstand in der Redaktion daher die Idee, verschiedene Investmentfonds einem Langzeittest zu unterziehen. Wir haben zu diesem Zweck im Vorjahr eine Million Schilling bei zehn Bankinstituten in verschiedene österreichische Investmentfonds investiert, und zwar jeweils 100.000 Schilling. Die Vorgabe war, fünf sichere und fünf ertragreiche Fonds zu kaufen. Über die Beratung beim Kauf und die Produktwahl haben wir in Ausgabe 12/1999 (siehe dazu: Weitere Artikel - "Kauf von Investmentfonds") berichtet.

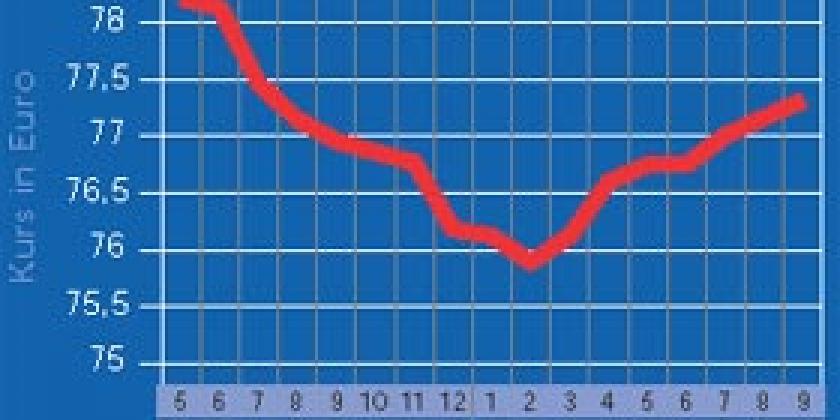

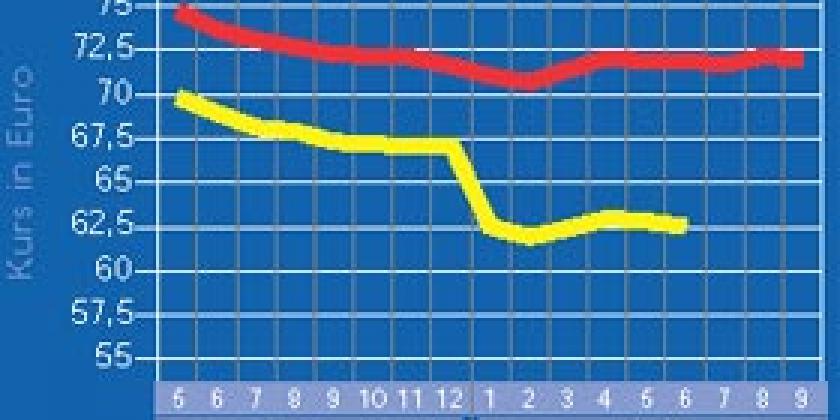

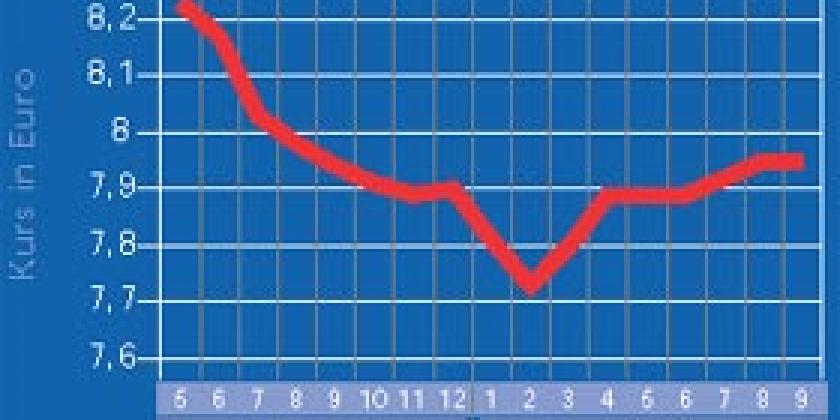

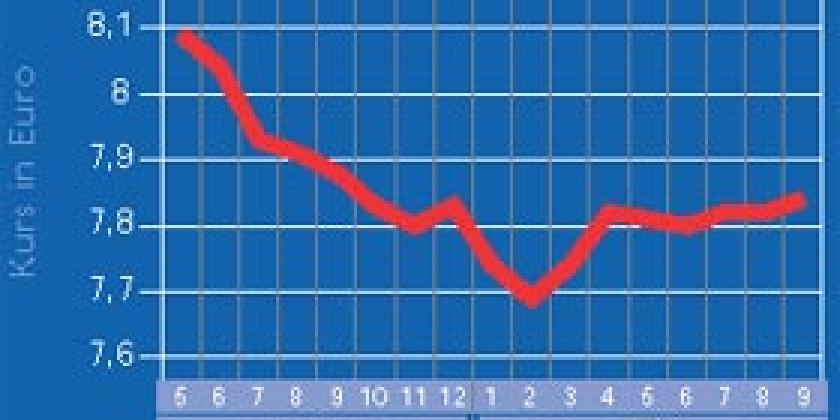

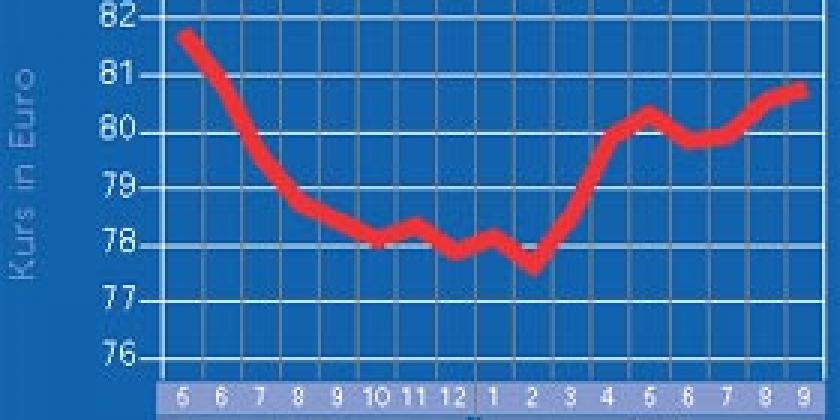

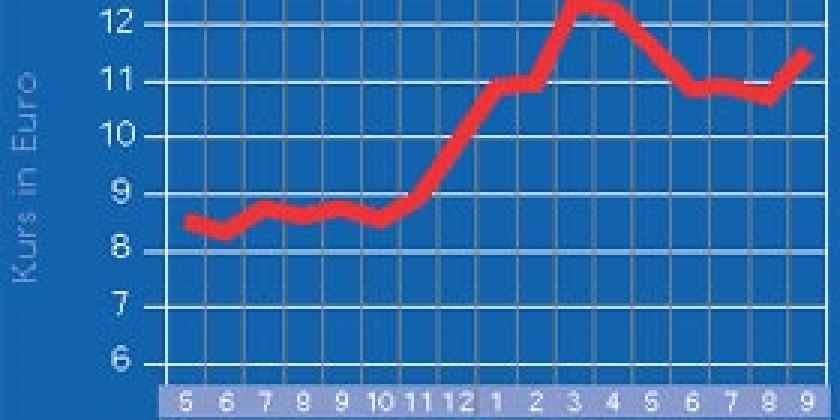

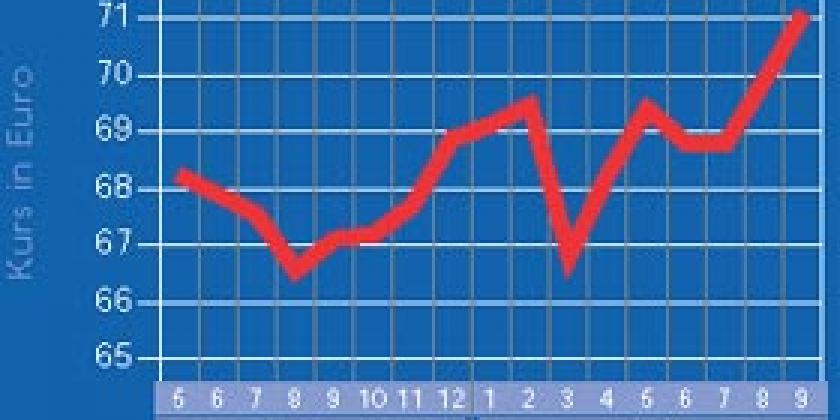

Wenngleich Sieger und Verlierer erst nach Ablauf der geplanten (und für Rentenfonds zumindest empfohlenen) Behaltefrist von fünf Jahren gekürt werden, ist das Rennen bereits im ersten Jahr spannend. Ziemlich lang fallen die Gesichter bei den Inhabern von Rentenfonds aus; risikobereitere Anleger, die auf Aktienfonds setzten, haben bis jetzt Grund zum Feiern. Noch etwas zeigt diese Zwischenbilanz: Als kleiner Schalterkunde und Fondsanleger wird man wenig bis gar nicht beraten.